随着“敷尔佳”、“锦波生物”等胶原蛋白产品企业成功登陆长期资金市场,许多同种类型的产品也在不断试探长期资金市场。

目送老对手纷纷登陆资本市场,一个已经在新三板挂牌的公司也摩拳擦掌,多次尝试IPO申请,但屡屡挫败。

它就是创尔生物,在冲击科创板和北交所都曾遭遇失败,背后也暴露出一大堆问题:营收能力下滑、科创属性勉强过关、关联交易频繁、对赌协议大概率完不成……

随着背景核查慢慢的变多,创尔生物的风险因素也不断暴露,上市之路仿佛越来越坎坷。

创尔生物创立于2002年,宣称其是中国胶原贴敷料产品的开创者,基本的产品有胶原贴敷料、胶原蛋白海绵、医用冷敷敷料以及医学护肤品等。

创始人佟刚出生于1968年2月,毕业于华南理工大学无机非金属材料专业,曾经担任过多家公司的投资顾问。在投资工作中,他观察到“生物技术”是当时新兴的创业热点,于是一直在寻找着创业机会。

彼时,他一个在医院工作的朋友正在研发胶原蛋白的细胞培养基质,当时,活性胶原领域在国内仍然是一片“荒地”,属于新兴板块。经过多方调研后,佟刚辞去了上海投资公司的职位,2002年回到广州成立了创尔公司,专研胶原蛋白。

佟刚遇到的第一个挑战,就是缺少研发资金。创尔生物办公点最初设立在广州太古仓旁边船舶大厦一个24平方米的小房间里,团队六人中只有一个大学本科生,员工的工资只有600元,宿舍在广州芳村,整个团队都十分省吃俭用。

当时公司研究所培养细胞需要买胶原,但国外的胶原价格非常昂贵,每克高达1000元至7000元,这对于只有2.5万元初创资金的佟刚而言实在太奢侈,只能组织技术团队自己提取胶原蛋白。所幸,凭借踏实不放弃的韧劲,他们成功掌握了这项技术。

解决了研发技术问题,佟刚四处寻找商机缓解金钱上的压力。在2003年的广交会上,他了解到国外胶原蛋白冻干面膜利润很大,一片面膜能卖到200元。但国外同种类型的产品需要用到的冻干设备却高达几百万元一台,佟刚和他的团队根本无力负担。经过变通,他们采用无纺布加胶原原液的形式,开发出了中国第一款胶原贴敷料产品。

2008年,广州市大力扶持生物技术产业,创尔生物入选广州生物科学技术“四小龙”企业,得到了广州市科技局一笔200万元的资金支持。佟刚团队也从船舶大厦的小办公室离开,搬到了黄埔科学城。

有了这200万,佟刚毫不犹豫地将其全部投向研发技术,但也只是杯水车薪。由于资金不足,很难持续性推进研发工作,有六七次几乎整个研发部全部辞职走人,佟刚只能重新再找新的研究员推进工作。

尽管过程磕磕绊绊,但多年的科研投入也让创尔生物在医美行业拿到了不少关键的许可证,这些证能够说是医美行业的“入场券”。

除了基础的医疗器械许可证和Ⅱ类医用敷料证之外,创尔生物还在2010年及2016年拿下Ⅲ类医疗器械产品生产许可证。要知道,医用敷料前面类目数字越大,其安全性以及可靠性就越高,创尔生物能够说是全国首家达到Ⅲ类产品生产标准的医用敷料企业。

创尔生物旗下主要有两大模块的产品,拥有创面辅助治疗的创福康和用于日常皮肤护理的创尔美两大品牌。其中创福康为“械字号”,创尔美系列新产品则主要为“妆字号”。

有专业证书的加持,创尔生物的产品在医疗行业内具备极高的认可度。因此它也被称作医用天然胶原行业龙头,线下医院覆盖率很高。彼时,创尔生物的产品也以线下医疗机构、美容院等经销为主。

2012年起,创尔生物逐渐布局电子商务平台,逐步扩大商业销售经营渠道。先是开设了自有商城“创尔美”,又开设了天猫等平台旗舰店,开启了线上直销的时代。

为了获取更多的资金,佟刚开始谋划着上市融资。对于一个初创公司而言,对公司财务门槛没有限制的新三板成为了他的最佳选择。

2014年10月8日,创尔生物成功挂牌新三板。在2014年挂牌新三板至2020年摘牌期间,创尔生物在2015年融资两次,募资净额分别为1363.92万元,960.96万元;2017年融资一次获得募资净额2518.59万元,以上三次公司累计募集资金0.48亿元。

令人不解的是,一家账上资金并不富裕的企业,在分红方面却很慷慨。据市值风云统计,这几年间创尔生物累计现金分红1.71亿,是累计募集资金的3.56倍,是累计净利润的51%。

从股权架构来看,创尔生物的创始人佟刚持股占比高达65.59%,前面提到的1.71亿的分红,恐怕有一大半都落入了他的口袋。

高昂的分红不免引得一些长期资金市场质疑,佟刚的目的究竟是“融资扩产”还是“上市套现”?

随着公司发展规模逐渐扩大,再加上新三板的流动性较差,创尔生物对于“停牌转板”早有想法,在2018年便筹划新三板摘牌。但在2018年召开的股东大会上,摘牌计划遭到了半数股东的否决。

2020年1月,创尔生物发布公告称,计划申请在全国股转系统终止挂牌,将督导券商由广州证券换为中信证券,原因是为了“自身经营发展需要以及长期战略发展规划”以及节约挂牌相关成本。

此次摘牌获2月1日召开的股东大会审议通过,不过值得一提的是,这次股东大会参会股东只有18位,只占公司有表决权股份总数的71.52%。

2020年6月8日,创尔生物在中信证券股份有限公司的辅导下,通过证监会广东监管局的辅导验收。同年6月23日,创尔生物向上交所提交了申报材料,准备冲击IPO,开启申请科创板的上市之路。

同年12月17日,经历两轮问询后获得科创板上市委审议通过,并于2021年2月20日披露注册稿,郑重进入注册程序。

没想到,就在创尔生物一只脚迈入长期资金市场大门,以为胜利在望时,却突遭变故。

2021年3月31日,公司由于申请文件中记载的财务资料已过有效期,需要补充提交,因此审核状态变更为中止,4月21日,公司2020年财务资料得到更新后,审核状态恢复正常。

2021年12月24日,创尔生物主动要求撤回注册申请文件,预计公司2021年度营业收入不足以满足科创板上市第五条(四)规定,即最近3年营业收入复合增长率达到20%,或者最近一年营业收入金额达到3亿元。

2018年-2020年,创尔生物的营业收入分别是2.14亿元、3.03亿和3.03亿元,归母纯利润是6708万元、7322.78万元和9249.81万元。然而2021年上半年,创尔生物业绩下滑明显,营收仅1.08亿元,同比下降17.74%,归母纯利润是2122.72万元,同比下滑45.1%。最终2021年营收也未能超过2.5亿。

此次IPO终止后,创尔生物又向全国股转公司提出新三板复牌申请。停牌一年半后,创尔生物终究是留在了新三板。

除了存在营收未达标的硬伤外,此次冲刺科创板还暴露出创尔生物存在的许多问题。

第一个问题是创尔生物盈利能力在不断下滑,这一现象让很多投资人望而却步。根据东方财富网提供的数据可知,进入2019年,创尔生物的盈利能力开始下滑,业绩承压。2019年上半年创尔生物实现1.13亿元营收,较上年同期减少41.25%。此后,创尔生物的毛利率一直在下滑,营业收入增长出现非常明显的不利因素。

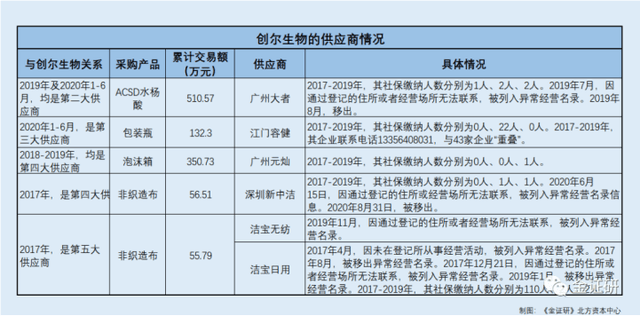

第二个问题是信披质量差,很多数据无法对应,被认为涉嫌造假。创尔生物一直以80%高毛利率受到长期资金市场欢迎,而成本的高低则与其采购供应商有不小关系,但核算创尔生物的原材料、存货等相关财务数据后,多家媒体表示创尔生物的信披质量很差。

根据《红周刊》报道,创尔生物有多家供应商注册的人员规模人数都很少,一些存货中本应该减少的原材料在披露的数据中反而增加,公司的真实采购情况和成本情况存疑。金证研也表示创尔生物一些供应商还陷入了“异常经营”的情况,至今未有移出异常经营名录。

如此情况下,不由让人担心创尔生物与这些所谓的大供应商的合作的真实性,若这些交易情况不够真实,则公司的成本数据都要重新核实,多年高毛利率的成绩也存疑。

第三个问题是关联交易频繁,除了供应商有问题,创尔生物本身的子公司亏损严重,也深陷“零人公司”争议。

科创板报告期内就有4家净利润告负,其中成立将近15年的创尔美2019年亏损达上千万元。

创尔公司对“零人公司”的路数乐此不疲。根据金证研的报道,创尔生物的孙公司德赫生物,在2018-2019年社保缴纳人数均为0人。不但2019年陷入亏损,其自成立以来或为“零人公司”。

据招股书,创尔生物的劳务供应商为以下六家,其中前四所公司同样存在“零人”异象。

根据市场监督管理局数据,前四家公司均成立于2016年,实际控制人居然都是创尔生物的大股东——陈锁平,持有创尔生物0.32%的股权。这几家企业成立以来无一人缴纳社保,实属“零人”公司。

除此之外,陈锁平还担任了创尔生物子公司星范医美的董事长、总经理。他所控制的苏州威德高五家企业还是创尔生物的大客户。

由此,陈锁平是创尔生物的股东、子公司实际控制人、还是客户,“一人担三角”背后,频繁交易真实性存疑。

除此之外,创尔生物旗下子公司创锦医学与逾百家企业共用电话导致“撞号”、“撞邮箱”,其独立性存疑。

由于科创板的财务审核资料有效期仅有6个月,创尔生物最终因为财务资料过期中止了审核。又或许是以上众多因素综合,才导致创尔生物放弃了科创板上市申请。

2022年1月4日,创尔生物第一次发布准备在北交所上市的公告,彼时的辅导机构仍旧是中信证券。

然而,北交所的上市之路也并没那么顺利。创尔生物首次向北交所提交上市辅导材料后,等待了一年多都没有一点进展。

2023年7月21日,创尔生物再次发布了重要的公告称,第二次向北交所提供了上市辅导备案材料。而最新报告数据显示,创尔生物于7月13日与安信证券股份有限公司签署了辅导协议,称因战略发展原因更换掉了原来的中信证券,开始了重启IPO的历程。

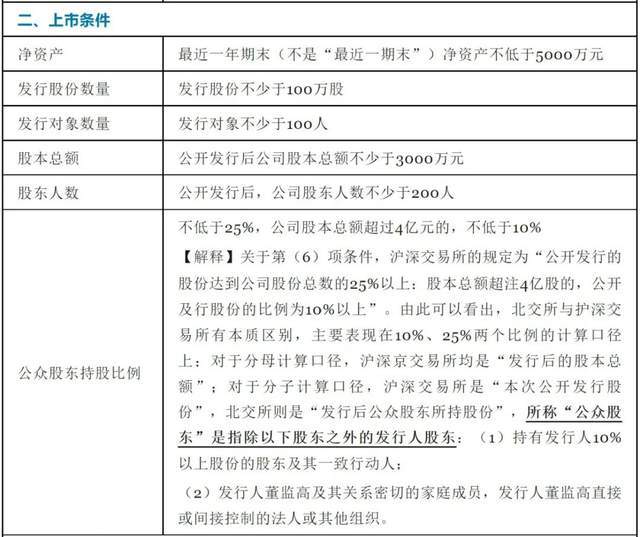

此次选择北交所上市,也许是创尔生物“退而求其次”的选择。根据公开资料显示,北交所上市门槛相较于科创板更低。

根据北交所IPO实务的资料,北交所上市条件可以分两部分来看,一是公众化条件,包括净资产、发行股份数量、发行股份对象、总股本、股东人数等指标。

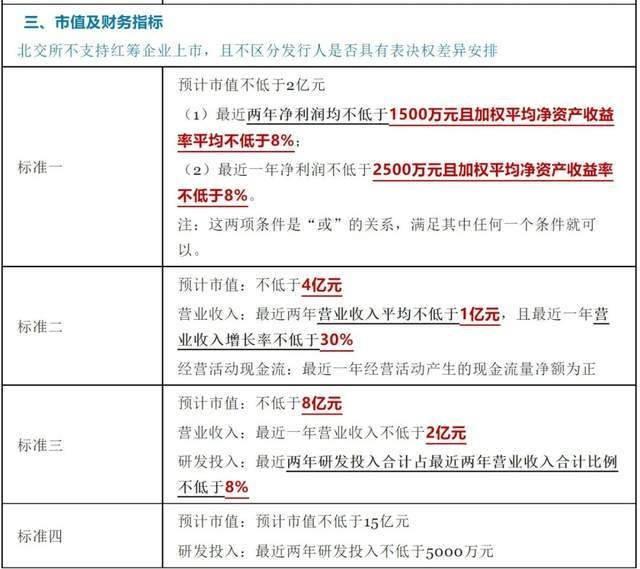

二是对市值以及财务指标的要求,主要有四套标准,发行人要在北交所上市,至少要满足四套标准中的一套。

从创尔生物的情况去看,公众化条件大多数都满足了。市值和财务指标方面,创尔生物在新三板的市值为6.6亿元,净利润和资产收益率也满足相关标准一的要求,但还没达到标准二的要求,主要是营收增长率不达标。

不过,即便成功上市了,创尔生物未来能否在长期资金市场获得青睐,依然存在很大的不确定性。

在技术上,创尔生物的科研实力存在一定的优势。在医用敷料行业,价格和拿证能力是核心竞争因素。创尔生物作为胶原蛋白赛道的头部玩家,具有稀缺的Ⅲ类医疗器械生产许可证,且具备生物医用级活性胶原大规模无菌提取制备技术,其提取制备的活性胶在纯度与杂蛋白含量、细菌内毒素含量、重金属含量等主要技术参数方面,与国外同行业公司相比达到国际先进水平。

但创尔生物在可持续发展上依旧存在不足,近年还呈现“轻研发重营销”的态势,在研发上的投入占比远远小于销售产品的支出,甚至还存在技术迭代的风险。巨子生物(与锦波生物(832982.BJ)采用的重组胶原蛋白等更安全的新制备技术的出现,让创尔生物面临前所未有的技术压力。

根据同类公司年报中的营收数据与增速来看,创尔生物如果未能及时应对新技术的迭代趋势,加大技术投入,势必面临市场竞争力下降的风险。

除了巨子生物(、敷尔佳(301371.SZ)等以胶原蛋白为起点的企业外;近年来还有一众医美与护肤品巨头也不甘示弱,诸如华熙生物(688363.SH)以2.33亿收购在胶原蛋白市场有着数年沉淀的益而康生物、美妆巨头资生堂在中国的首笔投资就押注重组胶原蛋白原料公司创健医疗。

另一边,医药企业也“野心勃勃”,诸如江苏吴中已启动重组胶原蛋白有关产品的研发工作。

除此之外,创尔生物在4年前签下的对赌协议很有可能会对公司未来的发展造成一些负面影响。

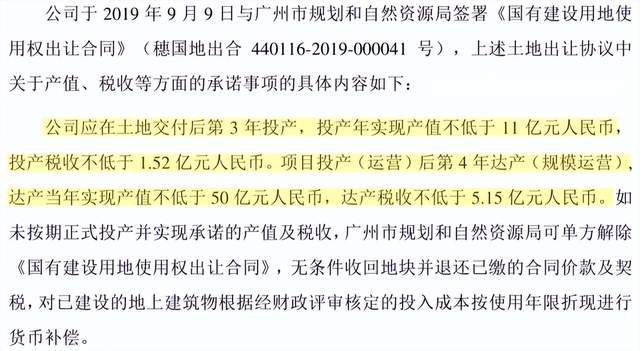

根据招股书,创尔生物于2019年9月9日就与广州市规划和自然资源局签署 《国有建设用地使用权出让合同》取得募投用地,如果未能达成“对赌”目标,则会被相关部门收回用地。

根据上述测算,以2019年创尔生物营业收入3.03亿元为计算基础,若要达到上述承诺产值,2022年需实现营业收入11亿元,年复合增长率需达53.69%;2026年需实现营业收入50亿元,年复合增长率需达49.26%。

按照创尔生物连年下降的营收情况去看,多家媒体认为创尔生物要实现目标简直是天方夜谭,募投用地大概率会被主管部门强制收回。

对于创尔生物而言,这就像是一颗未来随时可能会爆炸的“暗雷”。返回搜狐,查看更加多

联系电话

13826200057 宋小姐电子邮箱

jinousuliao@163.comCopyright © 2020-2020 安博体育游戏官网登录下载 版权所有 粤ICP备2020122305号 网站地图